Ich bin nun schon seit über 15 Jahren in der Beratung, vorwiegend zur, privaten Krankenversicherung tätig. Doch manchmal liest man über ein Urteil oder über einen laufenden Fall, da kann man nur noch mit dem Kopf schütteln. So geschehen auch indem, am 24. Juni 2015 veröffentlichten Urteil des Oberlandesgerichtes Hamm. Die Richter hatten über einen Fall zu entscheiden, in welchem ein Kunde zum Wechsel in die private Krankenversicherung überredet wurde, so genau so deutlich muss man es nach dem Lesen des Urteils wohl auch sagen. Interessant ist dabei sicherlich die Konstellation in der die Beratung stattgefunden hat. Doch beginnen wir etwas weiter vorn und schauen uns dazu die Details Urteils an.

Laut Urteilsbegründung trat der Kläger (hier einen 56 -jähriger, freiberuflich tätiger Betreuer) nach einer mehrjährigen Arbeitslosigkeit in die Filiale der Beklagten. Er hatte sich entschlossen zukünftig freiberuflich als selbstständiger, gesetzlicher Betreuer tätig zu sein und damit seiner Arbeitslosigkeit zu entgehen. In der Filiale wurde der Kläger durch einen Mitarbeiter beraten, Anlass der Beratung waren zunächst die Absicherung der Altersvorsorge. Im Rahmen dieses Beratungsgespräches wurde dem Kläger unter anderem eine private Krankenversicherung angeboten, welche nach dem Tarif KVE abgeschlossen wurde. Zusammen mit den weiteren Tarifbausteinen PS 2 und KH 50 sollte ab dem 1.3.2009 ein monatlicher Beitrag von 484,38 € an die Hanse Merkur entrichtet werden. (In der anonymisierten Fassung des Urteils ist natürlich die Gesellschaft nicht genannt, aus der Tarifbezeichnung der privaten Krankenversicherung lässt sich daraus jedoch zweifelsfrei schließen.)

Anmerkung: Zunächst einmal sei erwähnt, dass eine private Krankenversicherung mit einem Beitrag von unter 500 € für einen 56 -jährigen (bei Neuabschluss) nicht ansatzweise ein vorsichtig kalkuliert ist Versicherungsprodukt darstellen kann. Für die Beträge ist es für einen Versicherer nahezu unmöglich, eine solide kalkulierte und mit ausreichenden Sicherheiten versehen der Krankenversicherung an den Markt zu bringen.

Im weiteren Gesprächsverlauf wurde der Kläger von dem ursprünglichen Berater an seinen Kollegen verwiesen, welche die Beratung zur privaten Krankenversicherung fortsetzte und Dienstvertrag abschloss. Nachdem der Kläger etwa drei Jahre später Zweifel an seiner Entscheidung bekam, legte er Beschwerde beim Ombudsmann für die private Krankenversicherung ein, und monierte die (aus seiner Sicht erfolgte) Falschberatung. Die Beschwerde wurde zunächst im August 2011 negativ beschieden. Da die Hanse Merkur auch in einer weiteren Stellungnahme nicht zu ihrer Schadenersatzpflicht stehen wollte, erfolgte eine erneute Aufforderung durch einen Anwalt. Nach endgültiger Ablehnung der Schadensersatzforderung wegen Falschberatung blieb dem Kläger nur der Weg vor das Gericht.

In der Urteilsbegründung heißt es unter anderem: „Da er, der Kläger sich, hieran [an der PKV] interessiert gezeigt habe, sei ein Beratungstermin mit der Zeugin I3 vereinbart worden. Er sei skeptisch gewesen, ob es für ihn dauerhaft möglich sein würde, aus seinem Einkommen die Beiträge für die private Krankenversicherung aufzubringen. Er habe insbesondere Bedenken im Hinblick auf seine niedrige Rente gehabt. Diese Bedenken hätte die Zeugen I3 zerstreut mit dem Hinweis, dass die Beklagte zu 2) ihrer Beiträge sieben Jahren nicht erhöht habe, dass Beitragssteigerungen jedoch sowohl in der PKV als auch der GKV wegen der allgemeinen Teuerung wahrscheinlich sein. Sie habe erklärt, es bestehe jederzeit die Möglichkeit in den Basistarif zu wechseln, dessen Beitrag niedriger sei als der Normaltarif der PKV. Der Beitragssatz für den Basistarif belaufen sich auf etwa 50 % des Beitragssatzes der gesetzlichen Krankenversicherung. Im März 2011 habe er erstmals durch Gespräche mit einem Bekannten erfahren, dass die Zeugen I3 in offenbar falsch beraten haben.

Anmerkung: Es ist schon abenteuerlich mit welchen fadenscheinigen und falschen Argumenten hier der Kunde in die private Krankenversicherung gelockt wurde. Vielleicht ging es darum seine Zielvorgaben in der Filiale zu erfüllen, vielleicht die Dame (und das wäre noch schlimmer) einfach das System und die Unterschiede zwischen privater und gesetzlicher Krankenkassen nicht verstanden. Nicht nur dass der Kunde hier schon Bedenken geäußert habe, die wurden auch falschen Aussagen zerstreut. Natürlich gibt es Beitragsanpassungen in beiden Systemen. In der gesetzlichen Krankenkasse kann der Beitragssatz oder auch die Beitragsbemessungsgrenze angehoben werden, welches zu einer höheren Belastung durch erhöhte monatliche Beiträge kommt. Auch kann die Berechnungsgrundlage (Welche Beiträge gehören zur Jahresarbeitsentgeltgrenze) geändert werden. Die Behauptung der Beitragssatz für den Basistarif belaufe sich auf etwa 50 % der gesetzlichen Krankenversicherung ist allerdings gelogen und so falsch, wie man ihn normal gar nicht falsch machen konnte.

Weiterhin heißt es im Urteil, das ist dem Kläger vor allem auf eine verbesserte Leistungsstruktur seiner Krankenversicherung angekommen sein soll, aber auch darauf einen bezahlbaren Versicherungsschutz im Alter zu bekommen. Seine privaten Einkommens-und Vermögensverhältnisse seien der Beklagten zu 1) und auch der Zeugin bekannt gewesen. Bei dem Kläger die Erklärung so angekommen, als könne er in den Basistarif wechseln und nur die Zusatzleistungen entfallen. Interessant ist, es sei der Eindruck entstanden, dass die PKV keine Nachteile für ihn bietet und insbesondere sichergestellt sei, dass er auf keinen Fall höhere, sondern er niedrigere Beiträge als bei dem Verbleib in der GKV zahlen müsse.

Die Richter führen weiterhin aus, dass der Kunde aufgrund vorliegender Renteninformation mit einer monatlichen Rente in Höhe von nur 457,30 € zu rechnen hatte. Wäre er zu dem Zeitpunkt in der gesetzlichen Krankenkasse geblieben, so wäre dort ein monatlicher Beitrag von 91,00 € acht angefallen. Der Beitrag indem ausgewählten Tarif der privaten Krankenversicherung liege um ein zehnfaches höher.

Anmerkung: Die Beraterin hatte zudem als positives Merkmal angeführt, dass der Beitrag in den entsprechenden Tarif in den letzten sieben Jahren nicht angepasst worden ist. Dieses als positiv anzuführen ist schon eine Frechheit an sich. Die Kosten in der privaten Krankenversicherung (ärztlicher Honorare, Heilmittel, Hilfsmittel) sind in den letzten Jahren (und auch heute) angestiegen und die Lebenserwartung zudem erhöht. Jedes Lebensjahr was der Versicherte länger lebt als ursprünglich kalkuliert, erfordert einen Betrag X an zusätzlichen beklagen. Wird ein Tarif nun über einen längeren Zeitraum nicht angepasst, so sind die Anpassungen in der Zukunft nachzuholen. Denn an den gestiegenen Kosten in der Vergangenheit und eine höhere Lebenserwartung kann auch eine private Krankenversicherung (schon gar nicht ein einzelner Tarif) etwas ändern.

In der Begründung des Urteils heißt es weiterhin: „… Diese habe sein Interesse an der PKV gegenüber dem Zeugen ausschließlich mit einer besseren Leistung und Absicherung in der PKV begründet. Dem Kläger sei es zudem darauf angekommen, einen Krankenversicherungsschutz zu einem bezahlbaren Beitrag zu erlangen und bereits zum damaligen Zeitpunkt Kosten für die GKV zu sparen, um diese frühzeitig für die Altersversorgung einsetzen zu können.“

Allein diese Aussage muss den Berater dazu bewegen, dem Kunden nicht nur die Unterschiede zu erläutern, sondern ganz klar und deutlich darauf hinzuweisen, dass dieser in der gesetzlichen Krankenkasse zu bleiben hat. Wie in meinem Beitrag „Eine private Krankenversicherung muss man sich leisten können und wollen” bereits beschrieben, geht es in der privaten Krankenversicherung nicht, niemals um Geld sparen. Wer in die private Krankenversicherung wechselt um Geld zu sparen, der kann weitere Überlegungen sofort beenden. Auch die weiteren Aussagen der Zeugen bezüglich des Beitrages im Basistarif waren falsch. Zwar gibt es eine Reduzierung des Beitrages in Härtefällen auf 50 %, dieser ist jedoch von einer Hilfebedürftigkeit im Sinne des Sozialgesetzbuches abhängig.

Dennoch sehe ich hier auch durchaus eine „Mitschuld“ des Kunden, denn bei einem Beitragsaufwand von 380 € in der gesetzlichen Krankenkasse und 484 € in der PKV (mit einem Alter 56) hätte auch hier eine Nachfrage kommen müssen.

Final kommt das Gericht trotz anderslautender Berufungsanträge der beiden Beklagten (der Bank und der Versicherungsgesellschaft Hanse Merkur) zu der Auffassung, dass hier ein eindeutiges Beratungsverschulden der Zeugin (und Beschäftigten der Bank) vorliegt. “Die Beklagte zu 1) ist als Versicherungsvermittlerin in Form einer Versicherungsvertreterin im Sinne von Paragraph 59 Abs. 1, Abs. 2 VVG für die Beklagte zu 2) gütig geworden. Als solche hat sie den Kläger als Versicherungsnehmer, soweit nach der Schwierigkeit, die angebotene Versicherung zu beurteilen, oder der Person des Versicherungsnehmers und dessen Situation hierfür Anlass bestand, nach seinen Wünschen und Bedürfnissen zu befragen und, auch unter Berücksichtigung eines angemessenen Verhältnisses zwischen Beratungsaufwand und der von dem Versicherungsnehmer zahlenden Prämien, zu beraten sowie die Gründe für jede zu einer bestimmten Versicherung erteilten Rat anzugeben, Paragraphen 61 Abs. 1 Satz eins VVG.”

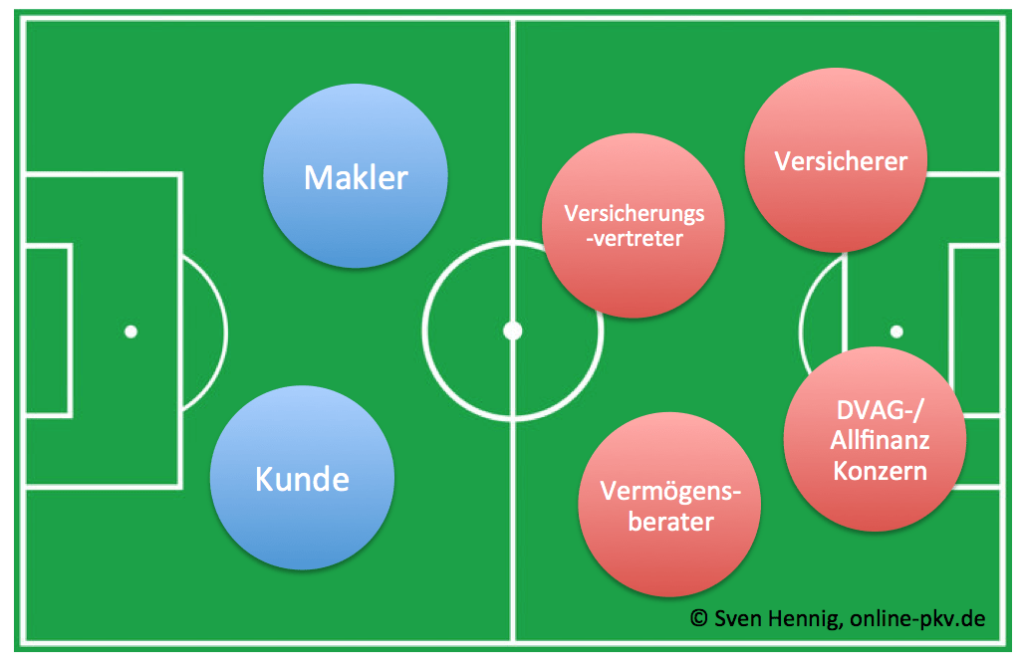

Die Zeugen handelte also als Versicherungsvertreterin und stand damit rechtlich im Lager der Versicherungsgesellschaft. Vereinfacht in einem Bild sieht das so aus:

Das Gericht findet für die Art und Weise der Beratung und auch das Verschulden der Zeugen (Beraterin) eindeutige Worte. So heißt es in der Begründung: “Den Versicherungsvertreter trifft jedoch eine weitere Pflicht zur Beratung dann, wenn besondere Umstände hinzukommen. Solche Umstände waren hier schon dadurch gegeben, dass der Kläger- gerade aufgrund der von den Mitarbeitern der Beklagten zu 1) vorgenommen Beratung-die Absicht hatte, mit 56 Jahren erstmals in die private Krankenversicherung zu wechseln, obwohl sein ursprüngliches gegenüber der Beklagten zu 1) veräußern des Beratungsziel unter anderem eine Verbesserung seiner privaten Altersvorsorge war. Den Zeugen- insbesondere der Zeugen I3 musste es daher geradezu aufdrängen, dass der Kläger im Alter seine Beiträge- auch die Beiträge für den Basistarif- möglicherweise nicht mehr zahlen konnte.

Am Ende der Ausführungen des Gerichtes steht eindeutig die Aussage:

„Die Beklagten haben den Kläger als Gesamtschuldner den Schaden zu ersetzen, der ihm durch die fehlerhafte Beratung entstanden ist. Im Hinblick auf das Beratungsverschulden der Beklagten zu 1) liegt der Schaden des Klägers im Vertragsabschluss mit der Beklagten zu 2), da der Kläger ohne die fehlerhafte Beratung der Beklagten zu 1) keinen Vertrag mit der Beklagten zu 2) abgeschlossen hätte und in der gesetzlichen Krankenversicherung- in die er aufgrund seines Alters als Selbständiger nach derzeitigem Stand nicht mehr ohne weiteres wechseln kann- verblieben wäre. (…) Damit ist ein Vermögensschaden aus folgendem Grund gegeben: zwar ist der Vertragsabschluss mit der Beklagten zu zwei für den Kläger- jedenfalls so lange, wie er die Beiträge zur privaten Krankenversicherung zahlen könnte- auch mit einem verbesserten Krankenversicherungsschutz im Vergleich zur gesetzlichen Krankenkasse verbunden. Dies kompensiert entgegen der Auffassung der Beklagten jedoch nicht die mit dem Vertrag für den Kläger verbundenen Nachteile, insbesondere die erheblichen Beitragsunterschiede nach Eintritt des Klägers in das Rentenalter.”

Interessant ist damit die folgende Aussage, welche in der praktischen Abwicklung nicht ganz einfach sein dürfte.

„Die Beklagten haben den Kläger rückwirkend zum 1. März 2009 so zu stellen, als hätte er nicht unter Kündigung seiner gesetzlichen Krankenversicherung eine private Krankenversicherung bei der Beklagten zu 2) abgeschlossen, sondern wäre weiter in der Krankenkasse gesetzlich versichert. (…) Soweit die Parteien die Abwicklung so gestalten, dass der Kläger in Zukunft nur noch die Leistungen in Anspruch nimmt, die ihm auch im Rahmen der gesetzlichen Krankenversicherung zu stehen, stellt die Erstattung dieser Leistungen, auch wenn sich möglicherweise ein solcher Tarif im technischen System der Beklagten zu 2) nicht abgebildet ist, nicht etwa eine unmögliche Leistung dar. Dies hat die Beklagte zu 2) auch in ihrem nicht nachgelassenen Schriftsatz vom 16.6.2015 nicht vorgetragen. Sie hat insoweit lediglich vorgetragen, dass eine Abwicklung des Vertrages des Klägers über ihr elektronisches System erfolgen könne, und sich insoweit zum Beispiel eine Versicherung im PKV Basistarif zu PKV prämientechnisch nicht darstellen lassen. Die Beklagte zu 2) hat den Kläger gegebenenfalls durch individuelle Abrechnung so zu stellen, als wäre er weiter in der gesetzlichen Krankenkasse versichert.“

Das hier ergangene Urteil dürfte nicht nur aufgrund der Schadensersatzforderung, sondern insbesondere auch aufgrund der technischen Abwicklung ein größeres Problem für die private Krankenversicherung (in diesem Falle die Hanse Merkur) werden. Dadurch, dass der Kunde so bestellt werden muss als wäre er in der gesetzlichen Krankenkasse geblieben, muss jede einzelne Rechnung auf das Niveau der GKV umgerechnet werden. Doch was genau passiert mit Arztrechnungen? Der Kunde tritt ja beim Arzt weiterhin als privat Krankenversicherter auf. in der Praxis-und mit steigendem Alter des Kunden- dürfte die Abrechnung und Abwicklung immer komplizierter werden.

Tipp(s) für die Praxis:

1.) in die private Krankenversicherung wechselt man nie, aber auch absolut niemals um Geld zu sparen

2.) jeder Wechsel hat immer Vor-und Nachteile, welche abgewogen werden müssen

3.) Ein Wechsel aus der gesetzlichen Krankenkasse in die private Krankenversicherung mit einem Eintrittsalter größer 50 macht nahezu niemals Sinn, dennoch kann es Einzelfälle geben, wo auch eine solche Konstellation gewünscht ist. Hierbei ist jedoch ein besonders hohes Maß an Beratung notwendig, und es sind die Unterschiede und Risiken deutlich darzustellen

4.) Krankenversicherung gehört zu Spezialisten, das sind meist keine Mitarbeiter von Banken, die nebenher “so ein bisschen Versicherung beraten” !

5.) überlegen Sie gut, sehr gut, welches System für Sie geeignet ist und bedenken Sie grundsätzlich immer Vor- und Nachteile. Es schadet niemals, die zweite Meinung eines Spezialisten einzuholen.

Das Urteil im Volltext können Sie hier herunterladen.

Urteil des OLG HAMM, 24.6.2015, 2 U 116/13 (c) OLG Hamm