Wer heute über die private Krankenversicherung nachdenkt, sich Modelle und Tarife anschaut, der hat meist eine recht entscheidende Frage. Wie ist die PKV Beitragsstabilität in meiner Rente? „Kann ich mir meine PKV auch im Alter noch leisten?“. Bei Anfragen für meine PKV Beratung und in meinem PKV Kriterienfragebogen wird genau dieser Punkt fast immer angegeben.

Die Sorge, sich die private Krankenversicherung gerade dann nicht mehr leisten zu können, wenn diese am wahrscheinlichsten gebraucht wird, ist berechtigt. Gerade wenn ein Wechsel in die PKV deshalb vollzogen werden soll, weil Beiträge heute gespart werden sollen, kann dies mehrheitlich nicht funktionieren.

Vermittler argumentieren schnell mit „alles wird besser“, „Sie sparen viel Geld“ und vergessen dabei, dass im Spannungsfeld der PKV, nicht alles gleichzeitig zu erfüllen ist. Erwarte ich stabile Beiträge und viel Leistung, dann ist es völlig irrwitzig zu glauben, sich Monat für Monat noch große Ersparnisse in die eigene Tasche zu stecken.

Wer heute billige Tarife mit einem vermeintlich hohen Leistungsversprechen kauft, oder solche, die immense Rückzahlungen durch Stundung oder Beitragserstattungen produzieren, der muss sich berechtigt fragen, wo der Haken ist und wie es klappen soll.

PKV Beitragsstabilität im Alter – der Beitragsentlastungstarif

Ein Baustein, der immer zumindest in die nähere Betrachtung gehört, ist der Beitragsentlastungstarif. Dieser ist nie immer gut und richtig, genauso wie auch eine PKV nie für jeden, der kann auch gut ist. In meinem Beitrag „Eine PKV muss man sich leisten können, und wollen“ habe ich das schon vor Jahren genau beschrieben.

Was genau tut dieser Tarif nun, wie funktioniert er und was ist zu beachten? Schauen wir uns daher einmal den Tarif anhand eines konkreten Beispiels an. Fast alle Gesellschaften bieten heute solche Beitragsentlastungsbausteine an, diese können unterschiedliche bespart werden. Das kann mit einer Einmalzahlung (unter anderem Geldern aus der Beitragsrückerstattung) passieren, aber auch – das ist der häufigere Weg – mit einem monatlichen Beitrag.

PKV Beitragsstabilität – Vorteile des Beitragsentlastungsbausteins

Mit Abschluss eines solchen Bausteins garantiert der Versicherer Ihnen heute schon einen festen Betrag, den dieser im Rentenalter von der zu zahlenden Versicherungsprämie abzieht. Das entlastet Sie im Alter, also zu einem Zeitpunkt, wo Ihr Steuersatz in den meisten Fällen niedriger ist, im Vergleich zum heutigen.

- garantierte Beitragsminderung im Alter

- Beginn der Minderung vorab festzulegen, bei einigen Tarifen auch anpassbar

- Beitrag für den Entlastungsbaustein ist heute steuerlich KV Beitrag

- Bei Arbeitnehmern beteiligt sich der Arbeitgeber im Rahmen der Höchstbeiträge an dem „Sparbeitrag“

- teilweise flexibler Start bei einigen Tarifen möglich

- abschließbar ohne Gesundheitsprüfung

- anpassbar und veränderbar in der Höhe, Aussetzen möglich

Das klingt alles zu gut, um wahr zu sein, nun, natürlich hat so ein Tarif auch Nachteile und ist keineswegs die sprichwörtlich „Eier legende Wollmilchsau“.

- Beiträge des Entlastungsbausteins können angepasst werden (Gründe hier sind Zinsentwicklungen und längere Lebenserwartung, also eine längere Zahlungspflicht des Versicherers)

- Geld ist nicht verfügbar, auch bei Kündigung nicht (das kann auch in manchen Fällen ein Vorteil sein, denn pfändbar ist es so auch nicht)

- Rendite kann schlechter sein, im Vergleich zu einer privaten Anlage (gerade, wenn kein Arbeitgeber sich beteiligt)

Was aber passieren kann und wie sich Änderungen auswirken, schauen wir uns hier einmal genauer an. Klicken Sie einfach auf die Fragen und schauen Sie sich die Antworten an.

Was passiert mit dem Beitrag zur Beitragsentlastung?

Dieser ist auch in der Entlastungsphase weiterzuzahlen. Zahlen Sie also zum Beispiel dreißig Euro Beitrag für eine Entlastung von einhundert Euro, so handelt es sich um eine Nettoentlastung von siebzig Euro. Dennoch ist dies, auch mit Abzug des Beitrages, ein entscheidender Faktor zur PKV Beitragsstabilität in der Rente.

Wie lange wird die monatliche Entlastung gezahlt?

Die vereinbarte Beitragsentlastung wird lebenslang, solange der Vertrag zur Privaten Krankenversicherung und des Beitragsentlastungsbausteins besteht, gezahlt.

Was passiert mit dem Beitragsentlastungstarif, wenn ich meine PKV kündige?

Generell endet bei der Kündigung der PKV auch die Beitragsentlastung und der Betrag fällt dem Versichertenkollektiv zu. Je nach Versicherer kann es hier aber Lösungen geben. Behalten Sie aber eine Krankenzusatzversicherung, so lassen sich bei vielen Unternehmen hier Beitragsentlastungen und dort angesparte Beträge auch dazu verwenden, diese (anteilig) zu bezahlen.

Was passiert mit dem Beitragsentlastungstarif, wenn ich vor Entlastungsbeginn sterbe?

Dies ist vergleichbar mit der Kündigung, denn auch hier endet der Baustein, zusammen mit dem gesamten Vertrag und das verbleibende Guthaben fällt dem Versichertenkollektiv zu. Eine Vererbung oder dergleichen ist hier ausgeschlossen.

Kann ich den Beitragsentlastungstarif kündigen?

Ja, jederzeit ist die Beendigung des Tarifes möglich. Viele Gesellschaften bieten auch eine Beitragsfreistellung oder eine Herabsetzung auf einen Minimalbetrag an. Das kann besonders dann sinnvoll sein, wenn ein Arbeitgeberzuschuss temporär ausfällt. So bei Elternzeit, Mutterschutz oder vorübergehender Erwerbslosigkeit. Was genau in Ihrem Tarif und bei Ihrer Gesellschaft möglich ist, finden Sie detailliert in den Bedingungen des Tarifes.

Kann ich den Termin der Entlastung verschieben?

Das ist davon abhängig, wie sich der Versicherer hier in den Bedingungen entschieden hat und es anbietet. Am Beispiel des Tarifes MbZflex der Hallesche finden Sie in den Bedingungen die Regel, wann und wie eine Anpassung möglich ist. Das kann ein Vorziehen auf maximal das 62. Lebensjahr sein, oder ein Verschieben auf maximal das 72. Lebensjahr, wenn Sie länger arbeiten sollten. Dabei verändert sich natürlich dann auch der Entlastungsbetrag. Beginnen Sie früher Geld zu entnehmen, so sinkt dieser, zahlt der Versicherer kürzer, weil Sie später anfangen, steigt die Entlastung an.

PKV Beitragsstabilität im Alter – lieber privat investieren?

Die Frage ist legitim und wird auch oft gestellt. Sollte ich das Kapital in der PKV sparen, muss das sogar im Alter weiterzahlen und ist es nicht besser, es privat in einen ETF, einen Fond oder einfach auf ein Konto zu legen? Da ist doch die Rendite viel besser?

Wie oben bereits geschrieben, hat es Vor- und Nachteile in beiden Modellen. Das feste Verwenden des Geldes und der Zwang es nur für die Beitragsentlastung der PKV zu verwenden kann auch positiv sein. Ich habe in den vergangenen zwanzig Jahren immer wieder Menschen gesehen, die über zu hohe Beiträge der PKV stöhnen. Frage ich dann genauer nach, findet sich oft die folgende Situation.

Da wurde monatlich immens Geld gegenüber der GKV gespart. Es wurde entweder ausgegeben, oder bei einigen auch erst einmal angelegt. Eines Tages kam dann eine Situation. Der Familie ging es finanziell nicht gut, der Hausbau stand an, der Urlaub wollte bezahlt werden, eine neue Einrichtung musste her und zack, war das Geld ausgeben. Das Geld, das für stabile Beiträge in der Krankenversicherung im Alter da war.

Plötzlich war es verlockend, das dort doch nur „herumliegende“ Geld zu verwenden. Der gute Vorsatz „das spare ich schon wieder an, ist natürlich noch lange bis zur Rente.“, der blieb dann oft auch der Vorsatz. Wer sehr diszipliniert ist, ausschließen kann, dass finanzielle Situationen eskalieren, es zu Pfändungen oder gar Insolvenz kommt, der kann es auch selbst ansparen.

Schauen wir ein Beispiel anhand eines heute fünfunddreißig Jahre alten Versicherten an.

Variante 1: 200 € Entlastung im Alter durch die PKV

Soll diese Entlastung versichert werden, so müssen für 200 € Beitragsentlastung heute 55,20 € aufgewendet werden. Aber, wie wir bereits wissen, werden hieraus nur 135 € Nettoentlastung. (Das Risiko der Beitragsentwicklung durch eine höhere Lebenserwartung oder schlechtere Erträge außen vor.)

Wollen wir 200 € Nettoentlastung, so benötigten wir 275 € Entlastungsbetrag, der dann 75,90 € kostet.

Variante 2: 200 € Entlastung im Alter mit eigenem Sparplan

Um diese abzubilden, gehen wir auch hier von einem Kapitalertrag (nach Steuern und Abgaben) von 4 % aus. Je nach Anlageform muss also die Bruttorendite deutlich darüber liegen. Auch hier gehen wir von der Tatsache aus, dass eine statistische Lebenserwartung von 83 Jahren angenommen wird.

Auch hier soll die Beitragsentlastung mit dem 67. Lebensjahr beginnen und dann somit noch 16 Jahre laufen. Wir benötigen also ein Kapital X, welches monatlich entnommen wird und sechzehn Jahre lang 200 € monatlich auszahlt, und danach aufgebraucht ist. Dabei unterstellen wir natürlich auch in der Entnahmezeit weiter Erträge von 4 % p. a.

Wir benötigen also ein Kapital von 28.423,19 EUR, um die gewünschte Entnahme zu erreichen. Nicht absichern können wir den Fakt, dass dann doch länger gelebt wird. Das Geld ist nach 16 Jahren schlichtweg aufgebraucht. Die Berechnung finden Sie hier.

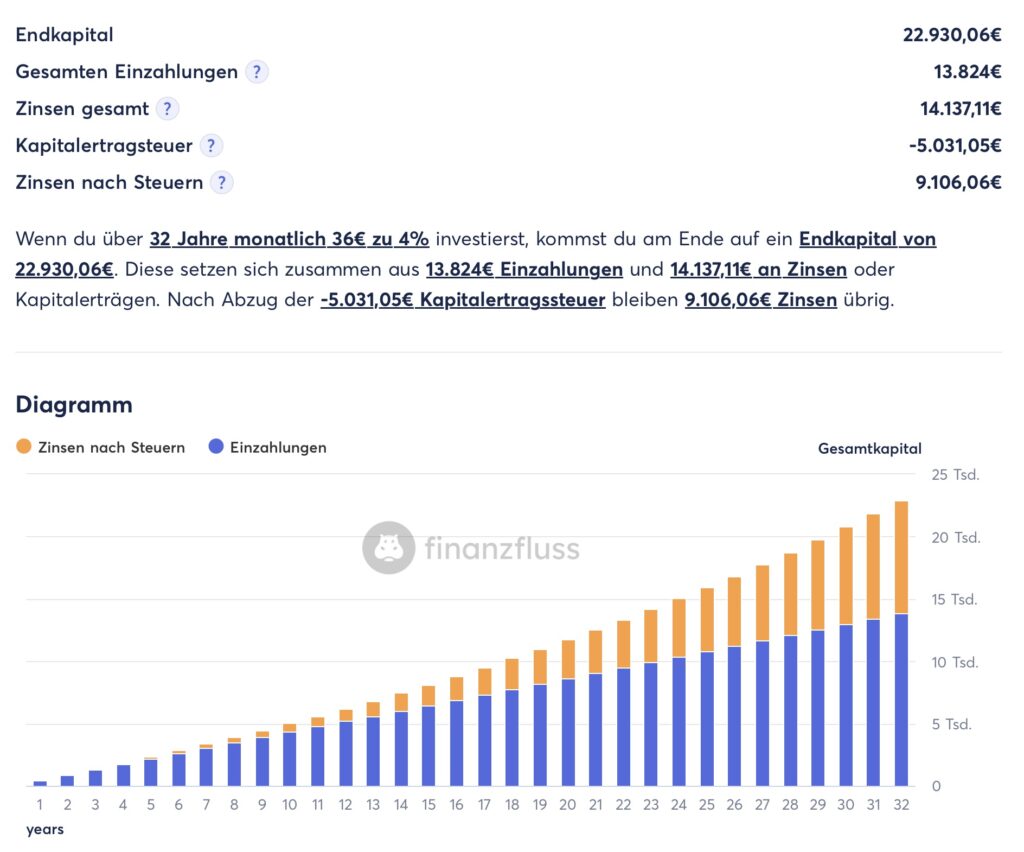

Nun müssen wir noch berechnen, wie wir in den nächsten 32 Jahren (also von dem 35-Jährigen bis zum 67. Lebensjahr) nun zu dem Geld kommen. Auch hier, 4 % Rendite, monatliche Sparrate.

Monatlich müssen wir hier also 36,47 € sparen.

Hier aber noch einmal ein etwas anderer Blick, mit der steuerlichen Betrachtung ändert sich das Kapital. Statt der benötigten 28.423 EUR haben wir jetzt nach Steuern nur 22.930 EUR. Zur Berechnung kommen Sie mit Klick auf die Grafik. Wollen wir nach Steuern das passende Kapital erreichen, dann braucht es 44 EUR. Auch das stimmt nur zum Teil, denn auch auf die Erträge in der Entnahmephase fehlen noch die Steuern. Wobei wir auch hier nicht wissen, wie lange wir leben und wie dann die Steuerbelastung wirklich aussieht. Zur zweiten Berechnung geht es mit diesem Link.

PKV Beitragsstabilität – Was ist denn jetzt besser?

Auf den ersten Blick würde hier jeder, die zweite Option wählen. Denn mit weniger Sparbeitrag zu gleicher Auszahlung und dann auch noch verfügbar. Aber Stopp, ganz so einfach ist es eben nicht. Einerseits haben wir Fragen nach Geldentwertung, Steuerbetrachtung und Sicherheit nicht berücksichtigt, auf der anderen Seite den Arbeitgeberzuschuss nicht berücksichtigt.

Auch die Frage nach der steuerlichen Anrechenbarkeit der Beiträge haben wir „ganz vergessen“.

Zudem ist auch noch ein anderes Modell, mit historischen Werten in einem ETF denkbar, welches noch höhere Erträge erwirtschaften kann. Auch hier mit entsprechenden Risiken, Kursen und Verlusten.

Am Ende gibt es kein richtig und kein falsch. Es gibt eine individuelle Lösung für Sie selbst. Klar kann ich Ihnen auch sagen, legen Sie Ihr Geld in hochriskante Termingeschäfte, dann werden Sie 10, 20, 30 % Rendite pro Jahre erzielen.

Wer als Arbeitnehmer viel Luft im Zuschuss des Arbeitgebers hat, also der eigene PKV Beitrag ohne Pflege unter 842 EUR liegt, der sollte sich diese Variante der Beitragsentlastung, auch verbunden mit den Nachteilen, gut ansehen und abwägen. Damit lässt sich die PKV Beitragsstabilität gut herstellen und sogar der, im Alter nicht mehr vorhandene Arbeitgeber beteiligt sich.

Denn gerade hier gibt es noch einige Faktoren mehr. Das Geld privat legen Sie aus dem Nettoeinkommen an, haben also schon Steuern gezahlt. Durch einen geringeren PKV Beitrag, steigt Ihre Lohnsteuer teils deutlich, auch das ist zu berücksichtigen. Lesen Sie das gern genauer in meinem Beitrag zur Lohnsteuer nach.

So werden aus den zunächst nötigen 36 € Sparanteil gern durch mehr Lohnsteuer und fehlendem Arbeitgeberzuschuss auch einmal 50, 60 oder mehr. Bei unserem PKV Versicherten mit der Beitragsentlastung sind es 37,75 € als seinen Anteil, dazu kommt sogar noch etwas geringere Lohnsteuer.

Sie sehen also, es gibt kein „richtig oder falsch“, beide Varianten haben Ihre Berechtigung und passen manchmal und manchmal nicht. Auch ein Mix aus beiden Modellen ist denkbar. Ein kostenfreies Depot (zum Beispiel bei einem Onlinbroker wie TradeRepublic) oder ein Sparplan mit derzeit guten 3–4 % Zins kann, gefüttert mit Beitragsrückerstattung oder Bonus, ein zusätzliches Polster sein, welches eine zusätzliche Sicherheit bietet.

Beitragsentlastungstarife sind von der Idee her eigentlich eine tolle Sache. Bedauerlicherweise haben viele Tarife jedoch bereits konzeptionelle Probleme, die sie für viele Versicherte trotz Arbeitgeberzuschuss und steuerlicher Berücksichtigung unattraktiv machen. Hinzu kommt, dass man anders als bei der Pflegeversicherung derzeit auch keinen anderen Versicherer/Anbieter auswählen kann und damit der Tarifgestaltung des Versicherers unterworfen ist. Ein solcher Tarif kann daher meiner Meinung nach nur funktionieren, wenn es mehr Flexibilität hinsichtlich Anbieter und Entlastungsgestaltung (siehe Riester Problem) geben würde. Zusätzlich könnte man auch direkte Einzahlungen von Beitragsrückerstattungen ermöglichen und sich damit den Verwaltungsakt hinsichtlich Bescheinigungen und Steuererklärungen sparen. Aber warum einfach, wenn‘s auch kompliziert geht 😉

Hallo,

danke.

“Zusätzlich könnte man auch direkte Einzahlungen von Beitragsrückerstattungen ermöglichen”

tut man doch bei diversen Gesellschaften.

Ich war da bislang skeptisch, aber: Wenn ich das richtig verstehe, sind die Beiträge zu den Entlastungstarifen also steuerlich voll absetzbar wie der PKV-Beitrag. Frage? Die Deckelung des Sonderausgaben-Abzuges auf 1.900€/2.800€ gilt für die Beiträge des Beitragsentlastungstarifs also nicht?

Hierzu hat eine Steuerberaterin folgendes geschrieben

https://scholz-steuer.de/steuerinformationen/beitragsentlastungstarif-bei-der-krankenversicherung-ist-steuerlich-sinnvoll.html

Guten Tag Hr. Markus,

wie die Steuerberaterin schrieb. Es wird behandelt wie KV Beitrag und ist in dem Maße anrechenbar. Hat also nichts mit den 1900/2800 direkt zu tun