Das ist eine der wichtigsten Fragen, denn neben dem passenden Bedingungswerk und damit den wichtigen Auswahlkriterien für eine passenden Berufsunfähigkeitsversicherung ist die Höhe der Rente entscheidend. Nur wenn diese Passt, nur dann ist der Schutz auch sinnvoll. Ist dem nicht so, dann lassen Sie es ganz und gehen vom Geld essen.

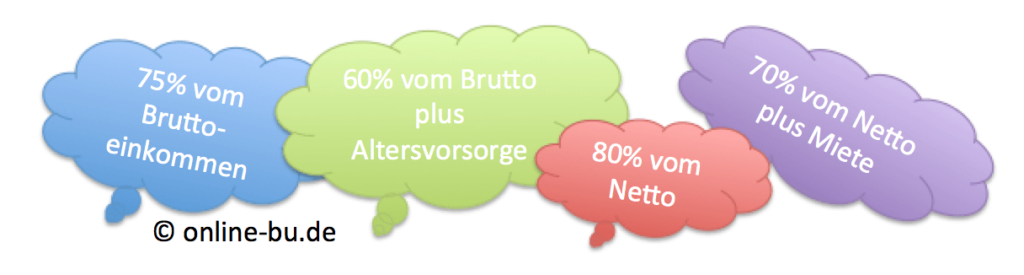

Was provokant klingt, meine ich vollkommen ernst. Bevor Sie 50 € für eine kleine BU Rente ausgeben und diese im Leistungsfall nicht einmal reicht um “nicht zum Sozialamt zu müssen”, dann lassen Sie es ganz. Das soll natürlich keine Anleitung zum “wie rede ich mir den wichtigen Schutz meiner Arbeitskraft aus” sein, sondern nur verdeutlichen das pauschale Aussagen a la “75% vom Bruttoeinkommen”, 60% com “Nettoeinkommen” als richtige Rente vollkommener Unsinn sind.

Doch wie kommen ich dann zur passenden Berufsunfähigkeitsrente?

Die Ermittlung der richtigen Berufsunfähigkeitsrente ist mit etwas Arbeit verbunden, denn zunächst geht es darum, Ihre laufenden Kosten und ggf. zukünftige Verpflichtungen möglichst genau zu erfassen. Erst damit wird es möglich eine individuell richtige Rente zu berechnen.

Das Nettoeinkommen kann eine Grundlage sein, daher fangen wir hiermit an. Sollten Sie jedoch eine ungünstige Kombination der Steuerklassen mit Ihrem/r PartnerIn gewählt haben (also Fünf-Drei), dann berücksichtigen Sie bitte hier auch die Steuer in der IV-IV und rechnen Sie sich auch die Steuerklasse I einmal aus. Nein, ich glaube nicht das Sie sich bei eintretender Berufsunfähigkeit scheiden lassen, dennoch ist es gut zu wissen was dann übrig wäre.

1.) also haben wir das Nettoeinkommen als erste Grundlage.

Weiter geht es nun mit den laufenden Kosten. Was zahlen Sie derzeit für private Kredite, welche laufenden Verpflichtungen gibt es für eine bestehende Immobilie, was kostet das vielleicht finanzierte Auto? Und hier bitte auch noch einen anderen wichtigen Punkt beachten: Haben Sie bisher einen Firmenwagen, dann ist dieser bei Ende des Arbeitsverhältnisses weg- also muss Geld (für die Finanzierung) eines Autos her.

2.) also alle laufenden Verpflichtungen die bestehen bleiben

Sie haben (kleine) Kinder? Dann bedenken Sie bitte auch Kosten für (zukünftige) Sportvereine, Geld welches Sie für das “Hin-und-Herfahren” benötigen, oder den Studenten den Sie unter Umständen dafür bezahlen müssen, falls Sie es selbst nicht können. Auch hier kommen laufende Kosten auf Sie zu. Auch Hilfsdienste welche bei Eintritt einer BU benötigt werden, Putzfrau, Fahrdienst, jemanden der einkaufen geht und vieles mehr. Bedenken Sie bitte auch, das Ihr(e) Partner(in) nicht all die Aufgaben im Haushalt und in der Familie übernehmen kann, die Sie bisher erledigt haben. Sonst müsste sie/ er weniger arbeiten und hätte auch hier noch eine zusätzliche Lücke. Dazu lesen Sie bitte auch: “Kann Mama auch berufsunfähig werden?”

3.) laufende Verpflichtungen die neu hinzukommen

Und dann sind noch wichtige Punkte wie Altersvorsorge und Steuern zu berücksichtigen. Bedenken Sie bitte, das als Angestellter heute fast 20% des Bruttoeinkommens in die gesetzliche Rentenversicherung fließen. Werden Sie nun mit 45 berufsunfähig, wer zahlt dann Ihre Beiträge und sichert Ihre Rente? Allein die Tatsache, dass Sie mit der BU Rente ihre laufenden Kosten bestreiten können, reicht daher bei Weitem nicht aus.

Sie benötigen genug Geld, um zumindest einen Teil der Vorsorge aufrecht erhalten zu können, denn nur so fallen Sie mit Rentenbeginn nicht in ein “großes schwarzes Loch”. Ob es dabei um weitere Einzahlungen in die gesetzliche Rentenversicherung geht, oder Sie zum Zeitpunkt einer BU weiter Beiträge in eine private Vorsorge zahlen, das ist dann zu entscheiden, Geld benötigen Sie für beide Wege.

4.) Geld für die private Altersvorsorge (mind. 10% vom Brutto)

Unter bestimmten Umständen fallen für die BU Rente (je nachdem wie lang die Restlaufzeit ist) auch noch Steuern an, bzw. wird richtigerweise ein Teil der Beträge steuerpflichtig. Wieviel dieses genau ist, lässt sich nur in verschiedenen Szenarien durchspielen und schätzen, genau kann man dieses erst bei Eintritt berechnen.

5.) Sicherheitspuffer für die anfallende Steuer

Erst wo alle Zahlen aus den Punkten 1-5 bekannt sind, erst jetzt ist zumindest die Richtung klar, welche Höhe für eine Berufsunfähigkeitsrente erforderlich ist. Ob der Versicherer jetzt die gewünschte Höhe so einfach macht, oder ob es etwas “Diskussion bedeutet”, das steht auf einem anderen Blatt, ein qualifizierter Berater bekommt das aber mit Ihnen gemeinsam meist hin.

Denn, immer daran denken:

Wenn Sie trotz versicherter (zu kleiner) Berufsunfähigkeitsrente zum Sozialamt müssen, dann bringt der beste Schutz nichts.

Sie haben schon eine BU Rente? Überprüfen Sie anhand der Kriterien zunächst die Rentenhöhe, dann prüfen Sie den Einschluss wichtiger Leistungen wie der garantierten Rentensteigerung, oder versicherter Leistung bei Arbeitsunfähigkeit und natürlich die

Auswahlkriterien zur Berufsunfähigkeit und den Leitfaden zur BU

Bei Fragen kontaktieren Sie mich einfach.