Werbeaussagen sollen werben- ein Produkt interessant machen und Neugier wecken. Das hat sich wohl auch die Stuttgarter Lebensversicherung gedacht und es- für mein Empfinden und das einiger meiner Kunden- etwas zu gut gemeint. Am 19. März 2012 verschickte die Stuttgarter eine Pressemitteilung, welche auch auf der Homepage einzusehen ist.

Die Überschrift war verheißungsvoll und nahezu ein Seegen für alle, die aus gesundheitlichen Gründen den wichtigen Schutz bei Berufsunfähigkeit nicht bekommen.

“Die Stuttgarter stellt keine Fragen: Berufsunfähigkeitsabsicherung ohne Gesundheitsprüfung”

Viele Interessenten und Kunden werden genau das gedacht haben, was einige meiner Anfragenden auch dachten. “Wie geht denn das?” und ist das nicht “etwas für mich?”. Gerade im Bereich der Berufsunfähigkeitsversicherung sind die Versicherer nicht nur wählerisch bei der Aufnahmeprüfung, es werden auch schnell Zuschläge oder Ausschlüsse vereinbart, da das Risiko auch für den Versicherer extrem hoch ist. Um das Risiko etwas näher zu beschreiben, hier ein kleines Beispiel.

Ein Angestellter, welcher mit 30 einen BU Schutz abschließt, Laufzeit bis 67 und Rentenhöhe 2.000 EUR.

Wird dieser mit 40 aufgrund eines Unfalls oder einer Krankheit dauerhaft berufsunfähig, so zahlt der Versicherer insgesamt eine Rente von 648.000 EUR. Selbst wenn die BU erst mit 55 eintritt, sind immer noch 288.000 EUR Gesamtauszahlung fällig, verständlich das sich die Unternehmen den neuen Kunden genau ansehen.

Wie kann die Stuttgarter dieses Risiko nun ohne Gesundheits-/ Risikoprüfung tragen?

Einfache Antwort: gar nicht! Ein solches Risiko ist versicherungsmedizinisch schlichtweg nicht zu versichern. Dennoch wirbt die Stuttgarter in der Pressemitteilung genau damit und erklärt dieses im weiteren Verlauf. Es handelt sich nämlich gar nicht um eine “Berufsunfähigkeitsversicherung ohne Gesundheitsprüfung” wie die Überschrift suggeriert, sondern um eine “Berufsunfähigkeitszusatzversicherung ohne Gesundheitsprüfung in sehr kleinen Grenzen“.

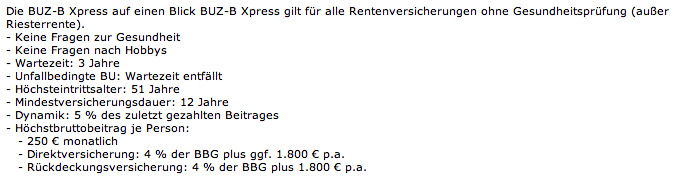

Den begehrten Schutz gibt es nämlich nicht allein, sondern nur wenn der Kunde gleichzeitig eine Rentenversicherung bei der Stuttgarter Lebensversicherung abschließt. Diese und nur diese wird dann nämlich beitragsfrei bei Eintritt einer Berufsunfähigkeit. Einfacher ausgedrückt, die maximale Rente die auf diesem Weg versicherbar ist, ist der Beitrag der Rentenversicherung. Dieser darf dann aber maximal 250 EUR monatlich betragen (bei Direktversicherungen und betrieblicher Altersvorsorge in Form von Rückdeckungsversicherungen gelten etwas andere Grenzen) und zudem darf der Kunde bei Abschluss nicht älter als 51 sein.

Dann ist ja wenigstens meine Altersvorsorge im BU Fall bezahlt?

Das mag manch einer nun denken und damit hat er sogar recht. Im Fall der Berufsunfähigkeit (die nach den Bedingungen auch aus Sicht der Stuttgarter eintreten muss und somit alle Leistungsvoraussetzungen erfüllen) wird dann von der Stuttgarter eben dieser Beitrag als BU Rente an den Lebensversicherer gezahlt, damit ist die Altersvorsorge weiter bezahlt und muss nicht (ggf. aus finanziellen Gründen) beendet werden. Das ist klar ein Vorteil.

Doch Halt! Da war ja noch das Kleingedruckte. Schauen wir uns einmal die Bedingungen zu der Berufsunfähigkeits-Beitragsbefreiung an (Druckstück Nr. VBUZBOG-XX-201201 [Stand 01/2012]), so finden wir dort noch eine andere Einschränkung, die nicht so unwichtig ist. Dort heißt es unter §1 wie folgt:

(2) Wird die versicherte Person innerhalb der ersten drei Versicherungsjahre (Wartezeit) seit dem im Versicherungsschein angegebenen Beginn dieser Zusatzversicherung berufsunfähig, erbringen wir keine Versicherungsleistungen aus dieser Zusatzversicherung. Die Berufsunfähigkeits-Zusatzversicherung erlischt in diesem Fall. Es wird – soweit vorhanden – das Deckungskapital*) aus dieser Zusatzversicherung fällig und der Hauptversicherung zugeführt. Ein Anspruch auf Auszahlung eines Rückkaufswertes besteht nicht.

Wird die versicherte Person innerhalb der Wartezeit ausschließlich auf Grund der Folgen eines Unfalls (siehe § 2 Absatz (8) bis (10)) berufsunfähig, erbringen wir die Versicherungsleistung nach Absatz (1); jedoch nur dann, wenn eine Berufsunfähigkeit im Sinne des § 172 Versicherungsvertragsgesetz (VVG) vorliegt (siehe § 2 Absatz (1)).

Wer also glaubt, mit einer bereits bestehenden Erkrankung nun einen vernünftigen BU Schutz zu bekommen, der muss sich leider eingestehen einer Werbe-Mogel-Packung aufgesessen zu sein. Es handelt sich lediglich um eine Beitragsbefreiung mit max. 250 EUR und Leistung erst nach 3 Jahren (ausgenommen Unfälle).

Fazit:

Die Entscheidung wo und wie die eigene Altersvorsorge aufgebaut wird, ob das Rentenversicherungsprodukt der Stuttgarter Lebensversicherung überhaupt das richtige ist und ob man alles “auf eine Karte setzt”, muss jeder für sich selbst entscheiden. Hierbei wird jedoch wieder einiges klar.

Versicherungsschutz, insbesondere für so bedeutende und existenzielle Risiken wie den Eintritt einer Berufsunfähigkeit, bekommt man nicht ohne Risikoprüfung. Wer also mit Vorerkrankungen belastet ist, dem bleibt unter Umständen noch die Überlegung einer Dread Disease Versicherung, also einer Absicherung gegen schwere Krankheiten. Mehr dazu und zu der Frage welche Absicherung die richtige ist, auch hier in meinem Beitrag “Dread Disease oder Berufsunfähigkeitsversicherung”

Ich persönlich hätte es besser gefunden, wenn die Stuttgarter anders, fairer geworben hätte und nicht eine Erwartung erzeugt, welche diese so nicht erfüllen kann. Und nur am Rande sei bemerkt, dass diese Produktvariante keinesfalls neu oder besonders innovativ ist. Auch andere Anbieter haben solche Produkte in der Vergangenheit bereits angeboten, mit welchem Erfolg kann ich nicht beurteilen.

Mehr Informationen:

Leitfaden zur Privaten Krankenversicherung

Auswahlkriterien zur BU Absicherung

Kriterienfragebogen zur Berufsunfähigkeitsabsicherung

“Einfache Antwort: gar nicht! Ein solches Risiko ist versicherungsmedizinisch schlichtweg nicht zu versichern.”

Doch das wäre es, wenn der Gesetzgeber z.B. für alle Anbieter untersagen würde für die ersten 1.500,- EUR Versicherungsumme bis zum Lebensalter 45 Jahre überhaupt eine Gesundheitsprüfung durchzuführen. Dann wäre es vorbei mit der Rosinenpickerei und der unhaltabre Zustand, dass seit 2001 der gestzliche BU-Schutz abgeschaft wurde, wäre zumindestens etwas abgemildert.

Hallo Hr. Schlebes,

nein, genau das wäre m.E. der falsche Weg. 1.) widerstrebt das dem Versicherungsgedanken und 2.) müssten für diese Grundversorgung dann die Prämien einheitlich kalkuliert werden und steigen.

Ich stimme Ihnen zu, dass die Situation so unbefriedigend ist, aber als der Gesetzgeber das BU Thema gestrichen hat, hat er das Thema nicht zu Ende gedacht.