Diese Aussage höre ich in der Beratung relativ häufig, denn oftmals werden die unterschiedlichen Versicherungssparten vermischt und es ist nicht klar welche Versicherungen für welche Leistungen verantwortlich sind. Aus diesem Grund nutze ich auch heute wieder einen Blogbeitrag um etwas Licht ins Dunkel zu bringen.

Die Unfallversicherung

In der Unfallversicherung wird für Schadenfälle geleistet, die den Unfallbegriff erfüllen. Ein Unfall ist demnach ein festes Ereignis, welches in den Versicherungsbedingungen nach ganz speziellen Kriterien definiert ist.

„Ein Unfall ist demnach ein plötzlich und von außen auf den Körper wirkendes Ereignis (Unfallereignis) welches unfreiwillig eine Gesundheitsschädigung hervorruft.”

Dabei muss diese Gesundheitsschädigung in den meisten (anderweitige Leistungen mal außen vor gelassen) Unfallversicherungen eine Invalidität hervorrufen, um überhaupt eine Leistung zu erhalten. Eine Invalidität wiederum ist eine körperlich oder geistige dauerhafte Beeinträchtigung der Leistungsfähigkeit. Unfallversicherungen können Nebenleistungen erbringen, dazu gehört ein Unfallkrankenhaustagegeld, dazu gehören auch Bergungskosten oder Behandlungskosten bei kosmetischen Operationen. Das alles sind aber nicht die Kernthemen der Unfallversicherung, Kernthema ist die Absicherung der Invalidität. Haben Sie also einen schweren Autounfall, so spielt in der Regel keine Rolle was die Ursache dafür war, solange keine Ausschlüsse im Vertrag greifen. Hat dieser Unfall eine Gesundheitsstörung zur Folge, welche dauerhaft zur Invalidität führt, so bedingt dieses eine Leistung aus dem Unfallversicherungsvertrag. Natürlich kann durch so einen Unfall auch eine Berufsunfähigkeit ausgelöst werden, wobei wir schon beim nächsten Thema wären.

Die Berufsunfähigkeitsversicherung

Anders als die Unfallversicherung, kennen wir hier nicht einen Unfall als Voraussetzung einer Leistungspflicht aus der Berufsunfähigkeitsversicherung. Die Unfallversicherung hat also eine feste Vorgabe der Ursache, es muss zwingend ein Unfall als leistungsauslösender Faktor vorhanden sein, in der Berufsunfähigkeitsversicherung ist der erreichte Zustand maßgebend. Daher gibt es auch hier eine feste Definition, aber keine Definition für die Ursache oder den auslösenden Faktor sondern eine Definition für den Zustand:

“Berufsunfähig ist, wer seinen zuletzt ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war, infolge Krankheit, Körperverletzung oder mehr als altersentsprechendem Kräfteverfall ganz oder teilweise voraussichtlich auf Dauer nicht mehr ausüben kann.”

Es spielt also keine Rolle warum Sie berufsunfähig geworden sind (ausgenommen natürlich Versicherungsausschlüsse in den Versicherungsbedingungen) sondern es geht vielmehr darum, dass Sie berufsunfähig sind. Dieser Zustand kann durch eine Krankheit, durch mehr als einen altersentsprechenden Kräfteverfall (bei einigen Versicherern reicht ein altersentsprechender Kräfteverfall) oder eben einen Unfall ausgelöst werden. Kehren wir zurück zu unserem Beispiel mit dem Autounfall von eben, so kann es natürlich passieren, dass ein Versicherter nach einem Unfall eine Leistung aus der Unfallversicherung bekommt und im Anschluss daran oder parallel dazu eine Leistung aus der Berufsunfähigkeitsversicherung.

Berufsunfähigkeitsversicherung – Unfallversicherung, die Unterschiede

Die meisten Unfallversicherungen sind mit einer Invaliditätssumme ausgestattet, wobei es auch Verträge mit einer Unfallrente gibt. Schauen wir uns zunächst die Verträge mit der Invaliditätssumme an. Eine festgelegte und im Vertrag enthaltene Summe stellt die Grundleistung bei einer verbleibenden Invalidität dar. Zum besseren Verständnis auch hier ein Beispiel:

Der Verlust eines Armes (oder der vollständige Verlust der Gebrauchsfähigkeit des Armes) bedingt eine Invalidität von 70%. (Anmerkung: Es gibt durchaus Versicherungen, die andere Gliedertaxen für die Festlegung der Invalidität verwenden, die bestimmten Berufsgruppen eine spezielle Gliedertaxe anbieten und zudem eine Progressionsstaffel in ihre Bedingungen integrieren). Bei der Mehrheit der Verträge handelt es sich jedoch um eine Invaliditätsgrundsumme, welche nach unterschiedlichen Modalitäten gesteigert wird. Bei der vollständigen Verletzung des Armes werden also 70% der vereinbarten Invaliditätsgrundsumme geleistet. (Ist eine Progression vorhanden kann dieser Satz um das 5-fache oder mehr gesteigert werden. ) das bedeutet, bei einer versicherten Invaliditätsgrundsumme von 100.000 Euro wär hier eine Leistung von 70%, also 70.000 Euro fällig. Ist der Arm allerdings nur zur Hälfte in seinem Gebrauch eingeschränkt, so besteht eine Invalidität von 35% (die Hälfte der 70%) und das führt zu einer einmaligen Leistung von 35.000,00 Euro.

Hier sehen wir schon einen elementaren Unterschied. Die Leistung aus der Unfallversicherung, wenn es sich um eine Invaliditätsleistung und nicht um eine Unfallrente handelt, als einmalige Zahlung erbracht. In den meisten Bedingungswerken ist zudem die Voraussetzung ganz klar geregelt, denn hier müssen die Ansprüche in einer bestimmten Frist geltend gemacht werden. So regeln viele Versicherungsbedingungen, dass der Kunde seinen Anspruch auf Invalidität (welcher innerhalb von zwölf Monaten nach dem Unfall eintreten muss) binnen weiterer drei Monate ärztlich nachweisen und geltend machen muss. Tritt also die Unfallfolge nach diesem Zeitpunkt ein, kann alleine deshalb die Leistung verwirkt sein.

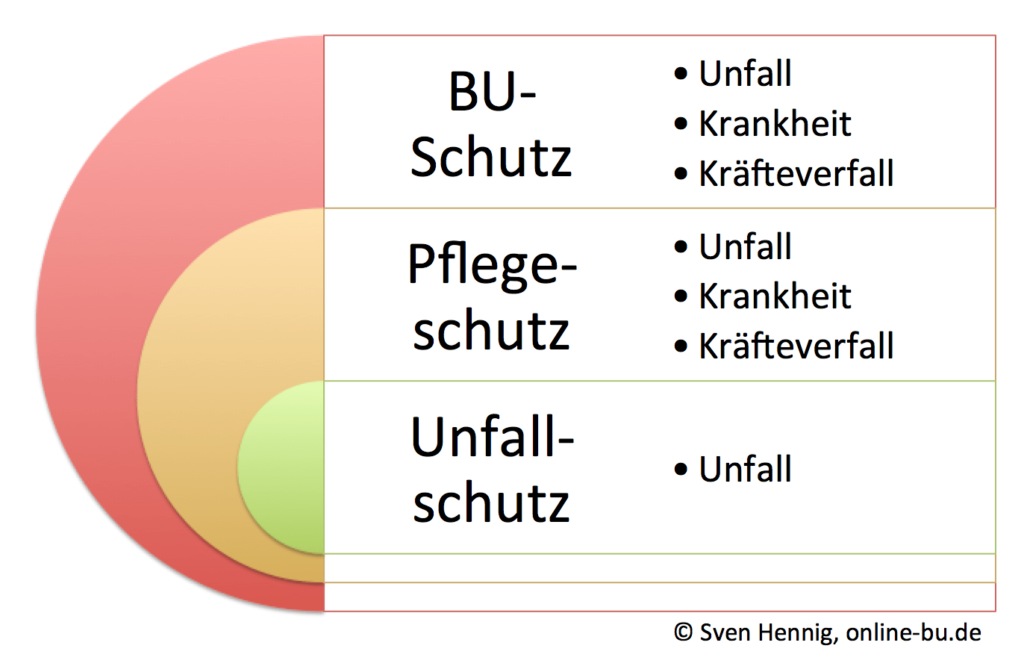

In der Berufsunfähigkeitsversicherung ist das hingegen etwas anders, es geht hier um den Zustand der Berufsunfähigkeit, der auch durch eine schleichende, allmähliche Verschlechterung des Gesundheitszustandes eintreten kann. Auch wenn der Vertrag der Unfallversicherung eine Unfallrente enthält, und diese sogar dauerhaft/ bzw. lebenslang bezahlt werden könnte oder kann, ist immer noch der Unfall die zwingende Voraussetzung. Nur wenn der Nachweis einer Beeinträchtigung in einer bestimmten Frist erfolgen kann, löst dieses eine entsprechende Leistung aus. Der Vorteil der Unfallversicherung liegt sicherlich darin, verbessert sich der Zustand später und wird der Kunde nach Jahren wieder in der Lage sein seinen Arm oder seiner Schulter, vielleicht auf Grund neuer medizinischer Entwicklungen zu benutzen, so entsteht hier kein Rückforderungsgrund des Versicherers. Wäre der Kunde berufsunfähig wegen der gleichen Erkrankung, so würde die Rente irgendwann unter Umständen enden, wenn der Kunde durch eine medizinische Entwicklung und damit Verbesserung seines Gesundheitszustandes in der Zukunft wieder arbeiten gehen kann und geht. Die Unfallversicherung ist damit eine sogenannte Ausschnittsdeckung. Sie leistet für einen Ausschnitt der möglichen Erkrankungen und Beeinträchtigungen, wenn diese durch einen Unfall ausgelöst sind. Nun haben die verbesserten Bedingungswerke in der Unfallversicherung durchaus Klauseln, welche zum Beispiel auch das Verheben und damit die Schädigung des Rückens, oder die Infektionen durch den Stich eines Insektes als Unfall ansehen (und damit den Unfallbegriff etwas weiter fassen) dennoch bedarf es immer eines konkreten Anlasses der eine dauerhafte Beeinträchtigung nach sich zieht.

Wer hingegen Berufsunfähigkeit als Risiko versichert, der kann im Falle der eingetretenen Beeinträchtigung immer dann eine Leistung verlangen, wenn dieser Zustand zur Berufsunfähigkeit führt. Dabei ist immer der Beruf wirksam und maßgebend, der vor Eintritt des entsprechenden gesundheitlichen Problems bestand. Auch ein Wechsel des Berufes ist (mit den Einschränkungen in einigen Bedingungswerken) nicht anzeigepflichtig und der Versicherer bezieht sich dennoch auf den letzten Beruf.

Tritt die Berufsunfähigkeit durch Krankheit ein, so leistet die Berufsunfähigkeits-versicherung dennoch. Eine Unfallversicherung kann und wird hier keine Leistung erbringen, da der Unfallbegriff und damit die entscheidende Leistungsvoraussetzung nicht erfüllt ist. Es gibt eine Unmenge an Leistungsfällen, welche zwar zu einer Berufsunfähigkeit und damit auch zu einem dauernden Verlust der Arbeitsfähigkeit und damit auch des Arbeitseinkommens führen, die aber nicht durch einen Unfall verursacht sind. Diese Leistungsfälle führen zu keiner Leistung aus der Unfallversicherung, besteht also kein Schutz gegen das BU-Risiko, so stehen Sie mit leeren Händen da.

Unfallversicherung ersetzt nicht Berufsunfähigkeitsversicherung,

Berufsunfähigkeitsversicherung ersetzt nicht die Unfallversicherung

Schauen wir uns also die unterschiedlichen Eintrittsvoraussetzungen und die Leistungen im Fall der Fälle an, so kommen wir zu dem Ergebnis: eine Unfallversicherung ist eine Absicherung eines kleinen Ausschnitts der Berufsunfähigkeitsversicherung, es gibt durchaus Fälle wo beide Versicherungsprodukte parallel leisten müssen. Führt ein Unfall zu einer dauernden Beeinträchtigung und parallel/ oder im Anschluss daran zu einer Berufsunfähigkeit, so leistet die Unfallversicherung ihre einmalige Zahlung (oder eine zusätzlich versicherte Rente) und die Berufsunfähigkeits-versicherung eine Berufsunfähigkeitsrente solange dieser Zustand andauert. Die Unfallversicherung ist damit eine sogenannte Ausschnittsdeckung, sie leistet für einen kleinen Teil der möglichen Leistungsfälle, nämlich nur für den Teil der den Unfall als Ursache hat. Die Berufsunfähigkeitsversicherung hingegen ist eine vollumfängliche Deckung: Sie leistet (bis auf Einschränkungen in den Bedingungen zu Kriegsgebieten oder sonstigen Ausschlüssen) grundsätzlich weltweit und in einer 24-Stunden Deckung. Dabei spielt es keine Rolle ob Ihnen der Unfall, der später zur Berufsunfähigkeit führt, im Urlaub, bei der beruflichen Tätigkeit oder während des Privaten Lebens zustößt. Die Ursache ist nicht das entscheidende Kriterium, sondern der eintretende Zustand. In der Unfallversicherung hingegen ist der Zustand des Unfalls das elementare Kriterium.

Wenn Sie also die Wahl hätten, welche Absicherung Sie wählen sollten, weil Sie sich nur eine der beiden Absicherungen leisten können oder wollen, dann ist die Berufsunfähigkeitsversicherung der Unfallversicherung vorzuziehen.

Dennoch unterscheiden sich die Produkte nicht nur in den Leistungen, sondern auch ganz elementar in den Prämien. Die Wahrscheinlichkeit, dass Sie eine Berufsunfähigkeitsversicherung in Anspruch nehmen, ist deutlich höher als die Inanspruchnahme der Unfallversicherung. Etwa jeder vierte Arbeitnehmer wird innerhalb seines Berufslebens mindestens einmal (vorübergehend) berufsunfähig. Das bedeutet, dass er über einen begrenzten Zeitraum einen Leistungsanspruch gegenüber der Berufsunfähigkeitsversicherung haben kann.

Gerade bei Krebserkrankungen ist dieses eher die Regel als die Ausnahme. Bei Patienten mit einer Krebsdiagnose tritt der Zustand der Berufsunfähigkeit meist über einen begrenzten Zeitraum ein. Dennoch ist die Prämie für die Berufsunfähigkeitsversicherung um ein vielfaches höher. Das hängt auch damit zusammen, dass das finanzielle Risiko, welches der Versicherer trägt, um ein vielfaches über dem in der Unfallversicherung liegt. Ein Versicherungsschutz in der Unfallversicherung, welcher z. Bsp. eine Invaliditätsgrundsumme von 150.000 Euro hat und damit selbst bei einer Progression 500 mit einer maximalen Leistung von 750.000 Euro gedeckelt ist, hat eine viel geringere Wahrscheinlichkeit als die Berufsunfähigkeit.

Versichern Sie als Angestellter heute 2.000 Euro Rente und rechnen dieses für sich einmal auf die nächsten Jahre hoch, so ergibt sich für heute einen Dreißigjährigen bis zum Rentenalter ein finanzielles Risiko von 888.000,00 Euro. Werden Sie also kurze Zeit nach Ihrer Antragstellung (zum Beispiel auch durch einen Unfall) berufsunfähig, so ist dieser Betrag derjenige, den der Versicherer leisten muss. Dieses Risiko führt zu einer deutlich höheren Versicherungsprämie als in der Unfallversicherung, weil der Versicherer berechnen und abschätzen kann, wie wahrscheinlich dieses ist. Es ist viel wahrscheinlicher an einer der vielen Erkrankungen zu leiden und damit berufsunfähig zu werden, als einen Unfall zu haben welcher eine dauerhafte Invalidität auslöst. Aus diesem Grund ersetzen sich die beiden Bausteine oder die Versicherungsprodukte in keinem Fall, sondern sie ergänzen sich nur.

Eine Unfallversicherung ist eine ideale Ergänzung, denn diese schafft neben der Berufsunfähigkeitsversicherung im Falle eines Unfalls sofort finanzielle Mittel als Einmalzahlung und ermöglicht damit Kosten zu decken. Wer nach einem Unfall unglücklicherweise nicht mehr in der Lage ist Treppen zu steigen, gar im Rollstuhl sitzt, der braucht oftmals eine Menge Geld um Umbauten oder den Umzug zu finanzieren. Die Berufsunfähigkeitsversicherung leistet zwar auch, das Geld dient aber primär dem Ersatz des wegfallenden Arbeitseinkommens. Große Summen aus der Einmalzahlung sind in der Berufsunfähigkeitsversicherung hingegen nicht zu erwarten. Daher gilt nochmals: beide Produkte schließen sich nicht aus, sondern ergänzen sich.

Weitere Informationen zur Berufsunfähigkeitsversicherung finden Sie unter dem Menüpunkt: Berufsunfähigkeit, zur Unfallversicherung beantworte ich Ihnen die Fragen gern per E-Mail und prüfe Ihren bisherigen Schutz gern einmal.