Alles dreht sich ums Geld, oder doch nicht?

Gerade bei der so wichtigen Absicherung gegen die finanziellen Folgen bei Berufsunfähigkeit geht es oftmals um das Geld. Geld welches Sie bekommen wenn der Versicherer leistet, aber natürlich auch Geld was sie zahlen müssen, die eigenen Beiträge um diese Absicherung zu bekommen.

Diese Frage kommt nahezu immer in der Beratung und grundsätzlich gilt zunächst einmal: Ja, es ist ja eine Versicherung und kein Sparvertrag. Das bedeutet Sie zahlen eine Prämie für eine Sicherheit. Genau für die Sicherheit, dass jemand (die Versicherungsgesellschaft) ihnen Geld bezahlt, falls Sie durch Krankheit oder Unfall nicht mehr arbeiten können, somit den eigenen Lebensunterhalt nicht mehr selbst bestreiten können.

Gerade weil dieses Thema in einer aktuellen Beratung wieder aufkam, möchte ich diesen Beitrag nutzen um einige grundsätzliche Unterschiede in der Absicherung zu erklären.

Die reine Risikoabsicherung- die selbstständige Berufsunfähigkeitsversicherung

Beiträge bezahlt und dann berufsunfähig = Rente bekommen

Beiträge bezahlt und dann nicht berufsunfähig = “Geld weg”

Das beschreibt, in wenigen Worten zusammengefasst, den Sinn einer Absicherung. Die Beiträge zahlen Sie dafür, dass der Versicherer im Fall der Fälle die vereinbarte Berufsunfähigkeitsrente zahlt. Damit ist eine solche Absicherung ein Versicherungsschutz, und natürlich kein Sparvertrag. Es besteht gerade kein Anspruch darauf, das eingezahlte Geld auch zurück zu bekommen. Der Versicherer errechnet also für sich das Risiko, überlegt sich wie hoch die Wahrscheinlichkeit ist dass er eine Rente zahlen muss, und kalkuliert dafür eine Versicherungsprämie. Passiert Ihnen nun etwas, Krankheit oder Unfall und es tritt das versicherte Ereignis ein, dann bekommen Sie Ihre Rente.

Passiert das Ganze schon eine Woche nach dem Abschluss, war es für den Versicherer ein “schlechtes Geschäft“. Passiert es jedoch in dem letzten Jahr vor Ablauf der Versicherung und müssen somit nur noch zwölf Renten gezahlt werden, war es ein “gutes Geschäft”.

Auf der Seite des Versicherten sieht es genau anders aus. Passiert mir etwas, dann ist natürlich die Versicherung toll und zahlt Monat für Monat die Rente, passiert hingegen nichts, dann wird sich darüber “geärgert” zu viel Geld ausgegeben zu haben.

Das ist aber nun mal der Gedanke der Versicherung und nur so funktioniert sie. Viele Menschen zahlen ein und bauen darauf im Fall der Fälle eine Leistung zu bekommen, aber nur wenigen passiert etwas. Kann ich das Risiko alleine tragen, bräuchte ich keine Versicherung, wäre somit mein eigener Versicherer. Dazu bedarf es im Fall einer BU Absicherung selbst bei “nur” 1.000€ Monatsrente immerhin mindestens 504.000€ und das bei einem 25jährigen.

Im Umkehrschluss bedeutet das aber auch, ich kann unmöglich meiner eingezahlten Beiträge wieder herausbekommen.

Mein Berater sagt aber es geht! Da war doch etwas- das Kombiprodukt

Wählen Sie also keine reine Risikoabsicherung, sondern ein Kombiprodukt, so kaufen Sie (wieder Name schon sagt) eine Kombination aus mehreren Produkten.Das ist zum einen die oben erwähnte Berufsunfähigkeitsversicherung, auch hier zunächst einmal als reine Risikoversicherung. Daraus wird dann eine BerufsunfähigkeitsZUSATZversicherung, da diese dann nur noch ZUSATZ zu einem anderen Produkt ist. Hieran wird dann ein anderer Vertragsteil gekoppelt, das kann eine (fondgebundene oder klassische) Lebens-oder Rentenversicherung sein, auch andere- steuerbegünstigte- Modelle sind hier denkbar.

Der Unterschied zu der reinen Risikoabsicherung ist also zunächst einmal ein Sparanteil. Dieser wird im gleichen Vertrag integriert und sorgt durch seine Rendite dafür, dass am Ende der Vertragslaufzeit selbst dann eine Auszahlung steht, wenn ihnen nichts passiert ist.

„Na super, dann kriege ich ja doch Geld wieder raus wenn nichts passiert.”

Auch dieses ist auf den ersten Blick vollkommen richtig. Ob hier ein Leistungsfall in der Berufsunfähigkeit eintritt oder nicht, spielt jedoch am Ende für die Auszahlung keine Rolle. Die Auszahlung bekommen Sie also selbst dann noch, wenn auch die Berufsunfähigkeit eingetreten wäre. Damit wird recht schnell deutlich, es ist keine Auszahlung aus dem Baustein der Berufsunfähigkeit, sondern aus dem Sparanteil.

Für diesen Sparanteil müssen Sie natürlich Beiträge bezahlen. Sie müssen also mehr Geld aufwenden als ein reines Risikoprodukt, dieses „mehr-Geld“ wird durch den Versicherer angelegt und am Ende mit einer entsprechenden Rendite wieder ausgezahlt. Somit sieht es auf den ersten Blick so aus, als bekämen sie Geld zurück. Zahlen Sie zum Beispiel für die Risikoabsicherung 50€ und für das Kombiprodukt 70€, so bleiben dem Versicherer 20€ Differenz, die er monatlich gewinnbringend anlegen kann.

Ein weiterer Unterschied besteht darin, dass im Falle der eingetretenen Berufsunfähigkeit der gesamte Vertrag beitragsfrei wird. Der Versicherer zahlt also nicht nur die Berufsunfähigkeitsrente, sondern in der Praxis die Berufsunfähigkeitsrente plus den Beitrag für den Gesamtvertrag. Sie werden also so gestellt, als hätten sie selbst die Beiträge bis ans Ende weitergezahlt.

Vergleicht man also zwei Vorschläge, einen aus der reinen Risiko Absicherung und einen weiteren aus der Gruppe der Kombiprodukte, so müsste diese Differenz zusätzlich berücksichtigt werden.

Altersvorsorge auch im Falle der Berufsunfähigkeit

Ein wichtiger Punkt wird jedoch immer wieder vergessen. Sind sie nämlich berufsunfähig, dann arbeiten dementsprechend nicht mehr. Keine Arbeit bedeutet auch keine Beiträge in die Rentenkasse. Das bedeutet wiederum, sie haben eine ausreichende Absicherung für das Rentenalter, die Berufsunfähigkeitsrente endet aber meist mit 65 oder 67 oder auch schon früher. Wer nun aber die letzten 20 Jahre berufsunfähig war, keine Beiträge in die Rentenkasse eingezahlt hat, der hat auch keine nennenswerte Rente zu erwarten. Wenn Sie sich einmal ihre Vorausberechnung der Deutschen Rentenversicherung anschauen, dann finden Sie dort ein * und den Text: “Die Berechnung beruht auf der Annahme, dass sie auch weiterhin die Beiträge in bisher gezahlter Höhe weiterzahlen.” Wer also keine Beiträge für die Rentenkasse berücksichtigt, fällt mit 67 oder früher in ein finanzielles Loch. Das Problem wird mit steigendem Alter kleiner, denn dann sind ja bereits über Jahre größere Beträge in die Rentenkasse geflossen. Tritt aber zum Beispiel mit 40 Berufsunfähigkeit ein, so fehlen schnell 27 Jahre Beitragszahlung.

War hingegen ein solches Kombiprodukt versichert, so kann zumindest ein Teil der Altersvorsorge hieraus refinanziert werden. Je nach Vertragsumfang und Gestaltung steht somit neben der kleinen gesetzlichen Rente noch ein monatlicher Betrag aus der eigenen Vorsorge zur Verfügung. Enthält diese Variante gar eine Dynamik, so muss der Versicherer auch hierfür über die nächsten Jahr(zehnt)e aufkommen.

Natürlich lässt sich bei einem reinen Risikoprodukt die versicherte Rente im Rahmen der Möglichkeiten erhöhen, so dass im Fall der Fälle noch Geld übrig bleibt, um dieses für die Altersvorsorge zu sparen. Der Haken: Doch wer weiß wann der Versicherungsfall eintritt? Wie viel Geld wird dann benötigt um in 20, 15, 10,5 Jahren oder weniger noch eine passende Vorsorge sicherzustellen? Brauchen Sie monatlich 100€, oder sind es 500€ oder mehr?

Die dritte Variante, dass Kombiprodukt in minimale Höhe, als Hilfslösung

Gerade diejenigen, die in jungen Jahren über den richtigen Versicherungsschutz bei Berufsunfähigkeit nachdenken, für die kommt manchmal noch eine andere Variante infrage. Man wählt oder wünscht ein Risikoprodukt, wählt aber trotzde ein Kombiprodukt, was in vielen Fällen sinnvoll sein kann. Klingt unlogisch? Ist es gar nicht!

Durch die unterschiedliche (einjährige) Kalkulation in der Berufsunfähigkeit kann es passieren, dass ein Kombiprodukt nur geringfügig teurer, oder sogar günstiger ist, als eine Risikoabsicherung. Wie das kommt? Das hängt unter anderem mit der Kalkulation zusammen. Sind Sie jung, so ist die Wahrscheinlichkeit dass sie berufsunfähig werden geringer.

Mit steigendem Alter steigt die Wahrscheinlichkeit der eintretenden Berufsunfähigkeit an, auf der anderen Seite nimmt die Leistungsdauer (der Zeitraum indem der Versicherer noch ihre Rente zahlen muss) ab. Kalkuliert der Versicherer somit für die erste Zeit sehr geringe Prämien, steigen diese innerhalb des Vertrages an. Bei einem Risikoprodukt kalkuliert der Versicherer eine Gesamtprämie und rechnet diese auf die Vertragslaufzeit herunter.

Durch die Erträge die der Versicherer somit in dem Kombiprodukt erwirtschaften kann, entstehen zusätzliche Gewinne und somit ein Vertragsguthaben was am Ende ausgezahlt wird.

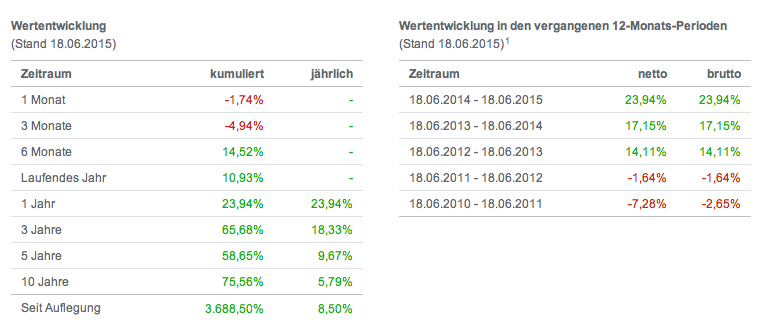

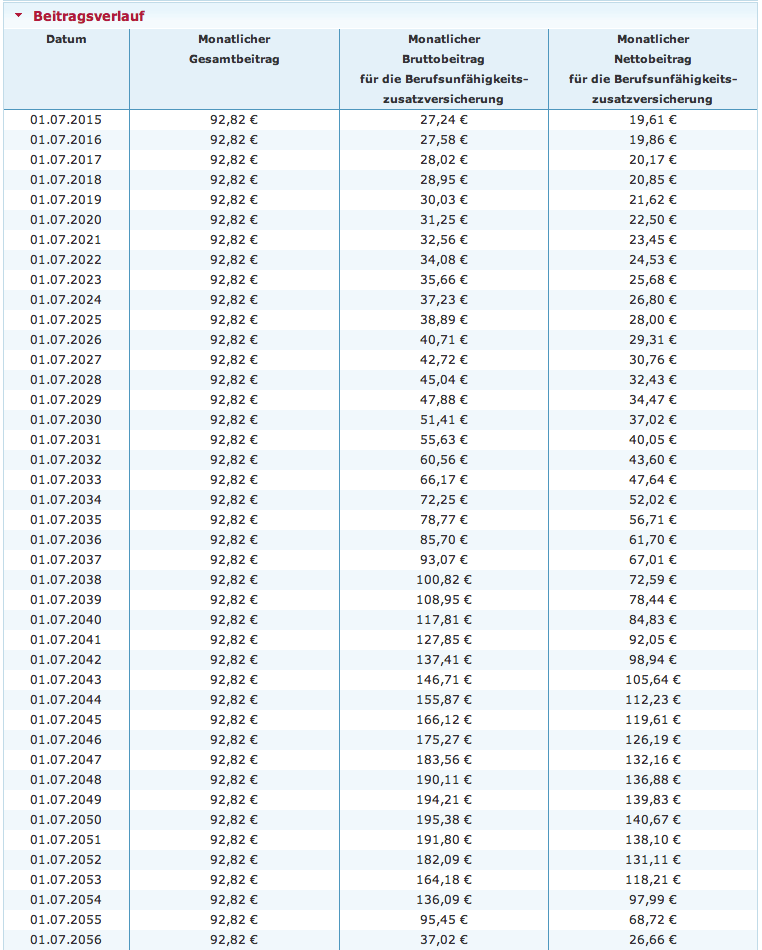

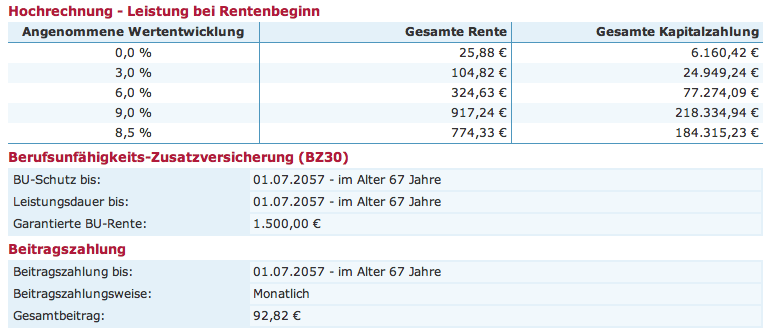

Schauen wir uns das ganze einmal in Zahlen an. Betrachten wir einen Versicherungsnehmer mit dem rechnerischen Eintritts alter 25. Dieser möchte sich mit einem monatlichen Rentenbetrag von 1.500 € absichern, dazu wählt er einen Vertrag, bis zum 67. Lebensjahr. Weitere Zusatzoptionen wie garantierte Rentensteigerung oder Leistungen bei Arbeitsunfähigkeit sind für die vereinfachte Berechnung nicht enthalten, gehören aber in Ihren Vertrag!

Für die Berufsunfähigkeitsversicherung muss unser Beispielkunde nun monatlich 92,98€ Brutto und 66,94€ als Zahlbetrag aufwenden.

Rechnen wir dieses bis zum Ablauf des Vertrages hoch, so ergibt sich folgende Rechnung:

42 Jahre* zwölf Monate* (Zahl-)Beitrag 66,94€ = monatlich, also insgesamt 33.737,76€ für eine Absicherung von 504.000€.

Nehmen wir das ganze in Kombination mit einer klassischen (nicht fondgebundenen) Rentenversicherung.

Für das gleiche Szenario muss der Kunde nun monatlich 134,53€ Brutto und als Zahlbetrag 109,07 aufwenden. Auf den Anteil der Berufsunfähigkeitszusatzversicherung entfallen hierbei nur 90,84€ brutto oder 65,39€ netto, also etwas weniger als im Soloprodukt.

Auch hier wieder die Hochrechnung bis zum Ablauf im 67. Lebensjahr, ergibt eine Gesamtbeitragszahlung (für beide Komponenten) von: 61.515,48€.

Der Versicherer garantiert hierbei jedoch eine garantierte Auszahlung mit Ablauf des Vertrages in Höhe von: 24.180€

Kommen hier zu noch erwirtschaftete Überschuss so nach dem derzeitigen Stand, so ein spreche dieses eine Auszahlung von: 44.253€

Einem finanziellen Beitragsmehraufwand von zunächst 27.777,72€ stehen daher garantiert 24.180€ oder 44.253€ zur Verfügung. Entscheidet sich der Kunde gegen eine einmalige Auszahlung und für eine lebenslange Rente, so sind hier 75€ ohne, oder 186€ mit Überschüssen auszuzahlen. Eine Option die durchaus sinnvoll sein kann.

Zu guter letzt hier noch die Zahlen in der Kombination Berufsunfähigkeitsversicherung plus fondgebundene Lebensversicherung.

Auch hier ergibt sich monatlich eine Beitragszahlung von 92,82€

Hochgerechnet bis zum 67. Lebensjahr damit Beiträge in Höhe von 46.781,28€ und somit ein Mehraufwand gegenüber der Risikovariante von 13.043€

Auch hier die Zahlen zur Auszahlung: 6.345€ bei NULL Prozent Wertentwicklung in 42 Jahren.

Steuerliche Faktoren, wie die Besteuerung der Auszahlung oder der Rente bleiben hier bei genauso unberücksichtigt, wie eine eventuelle steuerliche Wirksamkeit der Beiträge während der Zahlung. Natürlich könnten Sie die 25,88€ gegenüber der SOLO BU auch selbst in einen Fonds investieren, bei 0% AUsgabeaufschlag und ohne Verwaltungsgebühr, aber bei identischer 8,5% Kursentwicklung ergibt das eine Auszahlung von 113.693,33€, die Auszahlung aus dem Kombiprodukt bei 8,5% finden Sie oben im Bild.

Doch wie kommt es zu diesen Unterschieden?

Schaut man sich ein Angebot der Versicherer an, so sieht man hier zum Beispiel die Entwicklung der Beiträge für die Komponente Berufsunfähigkeit, in dem Kombi Produkt. Hier gut zu erkennen, die Beiträge steigen über die Laufzeit an und sinken irgendwann wieder ab, wenn das Risiko aufgrund der verbleibenden Restlaufzeit geringer wird.

Was soll ich nun wählen?

Eine pauschale Aussage kann es nicht geben und wird es von mir hier auch nicht. Eines ist aber sicher: Es gibt durch aus Konstellationen wo ist viel sinnvoller sein kann eine Kombination aus mehreren Produktbausteinen abzuschließen. Auch wenn Kombiprodukte immer wieder verteufelt werden, will der Antragsteller doch auch das Geld was er bezahlt hat wieder herausbekommen, falls nichts passiert.

Das funktioniert so jedoch nicht. Wer sich also seriös und neutral mit diesem Thema beschäftigt, der kann für sich zu dem Ergebnis kommen, dass ein (fondgebundenes) Kombiprodukt die bessere Alternative sein kann, immer unter der Voraussetzung dass sich der Versicherte die Prämien leisten kann und will. Die Unterschiede noch einmal im Überblick

Selbstständige Berufsunfähigkeitsversicherung:

meist vertraglich garantierte, gleiche Beiträge über die (Gesamt-) Laufzeit.

Beitragsfreiheit für die Versicherung bei Berufsunfähigkeit

Bleibt der Kunde gesund, ist das Geld weg

Kombiprodukte:

Vertraglich garantierte Beiträge über die Gesamtlaufzeit

Beitragsfreiheit für die Risikoabsicherung bei eingetreten der Berufsunfähigkeit

Beitragsfreiheit zudem für den Sparanteil

Auszahlung am Vertragsende, egal ob Berufsunfähigkeit eingetreten ist oder nicht

Bei Fondsprodukten unterschiedliche Auszahlung je nach Wertentwicklung

Eines haben wir doch beide Produkte immer gemeinsam. In der Berufsunfähigkeitsversicherung entscheiden einzig und allein die vertraglich garantierten Versicherungsbedingungen über das gut oder schlecht einer Versicherung. Es nützt kein Versicherungsschutz etwas, welcher im Fall der Fälle aufgrund von lückenhaften Bedingungen oder schwammigen Formulierungen nicht leistet. (Beispiele und Gegenüberstellungen hierzu im Leitfaden)

In der Absicherung gegen Berufsunfähigkeit gibt es kein grau

Es gibt schwarz oder weiß, also Rentenzahlung oder nicht. Anders als in vielen anderen Versicherungssparten ist eine Teilleistung in den meisten Verträgen nicht vorgesehen. Entweder der Kunde ist berufsunfähig und erhält seine Rente, oder er ist eben aufgrund von Lücken und Regelungen im Bedingungswerk nicht berufsunfähig und geht damit leer aus.

Das Dumme daran, das merkt man erst im Leistungsfall. Natürlich kann auch ein gutes Bedingungswerk niemals garantieren immer zu leisten, es minimiert aber das Risiko keine Rente zu bekommen erheblich.

Berufsunfähigkeitsabsicherung kann nicht billig sein.

Nehmen wir zwei Anbieter, einer kostet 50 der andere 30 €.schon alleine aufgrund der Vorgaben der Kalkulation, muss die Leistungswahrscheinlichkeit bei dem einen geringer sein als bei dem anderen. D.h. damit nicht, dass dieser Versicherer mutwillig nicht zahlt, das heißt nur, dass er aufgrund seiner Regelungen in den Bedingungen mehr Möglichkeiten hat in bestimmten Fällen nicht leisten zu müssen. Das kann eine Regelung zu Nachprüfungen sein, das kann eine Regelung zu Verweisung sein, oder viele andere. Billiger geht es immer, ob es dann noch den ausreichenden Schutz hat, das steht auf einem anderen Blatt.

Wenn Sie sich also mit der Auswahl der passenden Berufsunfähigkeitsversicherung beschäftigen, dann tun Sie sich selbst einen großen Gefallen und schauen sich einmal die Punkte (jeweils als klickbarer Link)

Auswahlkriterien zur passenden Berufsunfähigkeitsversicherung

den Leitfaden zur Berufsunfähigkeit

Und auch die Punkte zur

Ermittlung der richtigen Rente

Garantierten Rentensteigerung in der Berufsunfähigkeitsversicherung

den Arbeitsunfähigkeitsklauseln

Den Weg zur passenden BU gibt es hier unter dem Link. KLICK!

Und die sonstigen Beiträge zur Berufsunfähigkeit an. Sie werden staunen wie viele unterschiedliche Facetten es zu bedenken gibt und wie manchmal ein kleines Wort in den Bedingungen über Leistung oder Nichtzahlung entscheiden kann.

Neugierig geworden? Kennen Sie die Tücken und Lücken Ihres bestehenden Produktes? Eine kostenfreie Überprüfung und entsprechenden Hinweise bekommen Sie, wenn Sie mein Anfrageformular nutzen. KLICK!